百利好環球

財務

非農數據引爆市場!黃金美元大逆轉,投資者如何把握機遇?

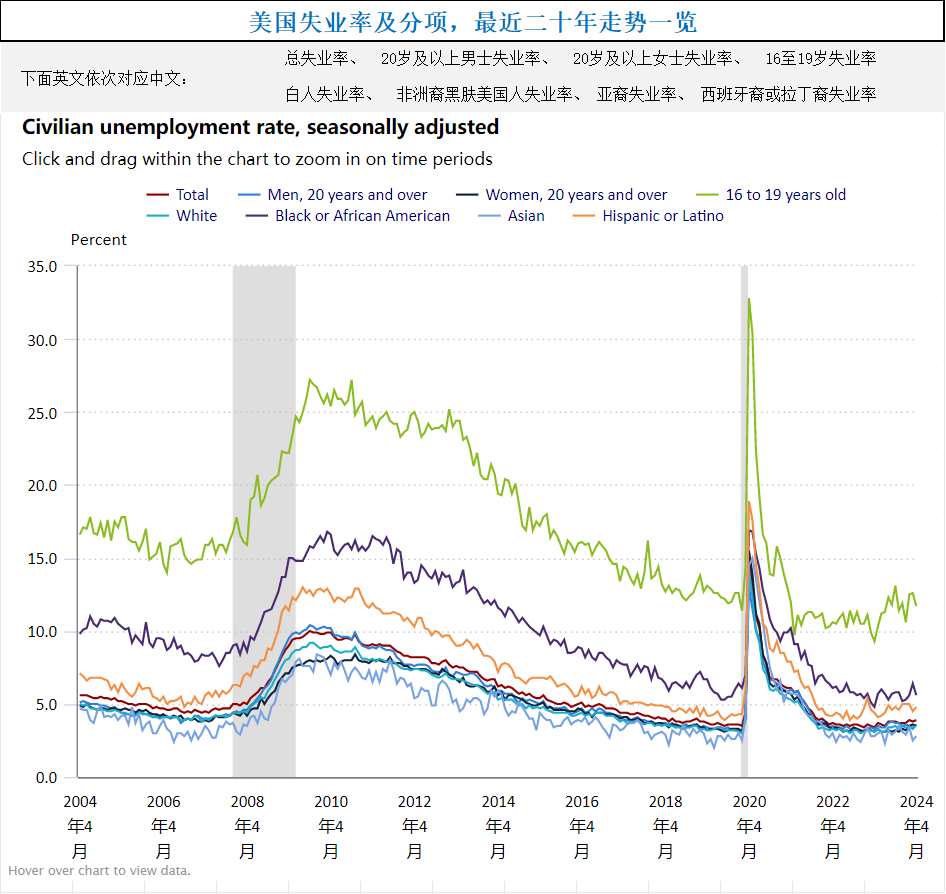

數據表明經濟疲軟是普遍存在的,儘管就業人數大大低於預期,但失業率的上升幅度也超出了預期,從3.8%升至3.9%,而此前的估計是持平的。

(美國失業率以及分項指標最近20年走勢一覽)

工資水平也有所回落,平均時薪環比增長0.2%,低於0.3%的預期增幅,也低於上月0.3%的增幅。按年率計算,收益增長3.9%,低於上月的4.1%,也低於4.0%的預期。

非農後市場反應

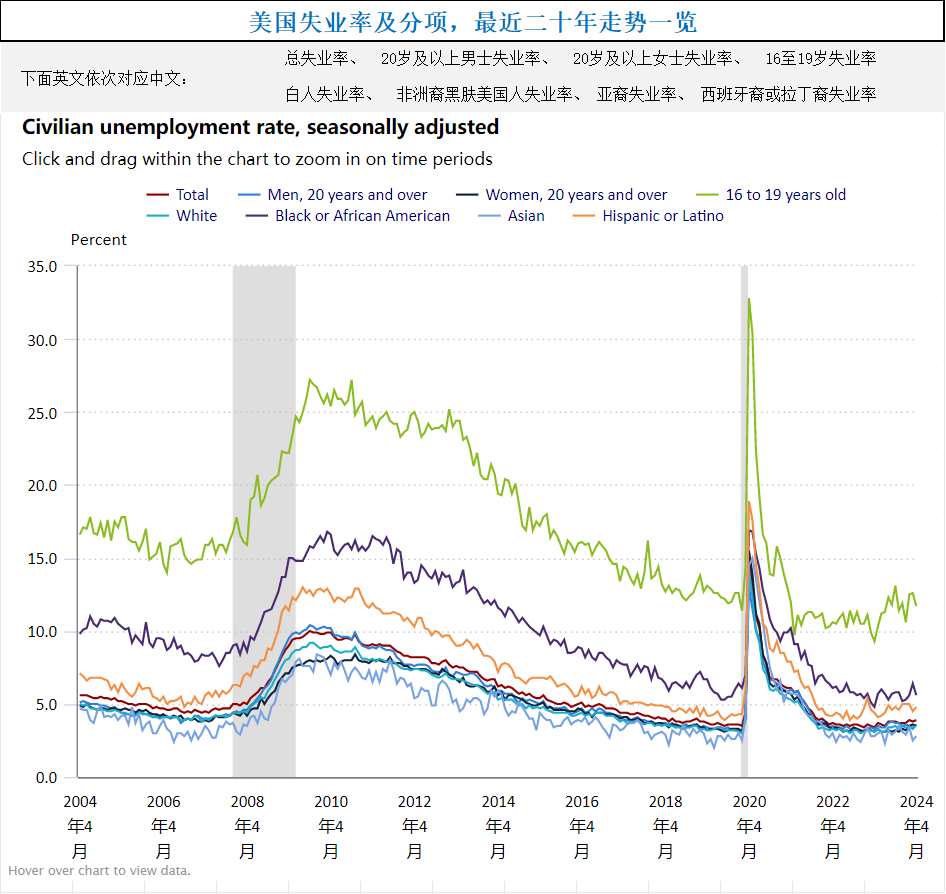

數據公布后黃金短線沖高近20美元,隨後跳水17美元。截至發稿報2306.30美元,日內上漲0.13%。美元指數暴跌約65點,后收復部分跌幅,截至發稿報104.7719,日內下跌0.6%。

(現貨黃金10分鐘走勢圖 來源:易匯通)

(美元指數10分鐘走勢圖 來源:易匯通)

由於本次非農出乎市場預料,數據公布後市場反應非常激烈,以下是數據公布后1分鐘內的市場反應。其中,黃金一分鐘跳漲15美元至2320美元/盎司,白銀一分鐘跳漲0.5美元至26.855,美原油短線也跳漲0.28美元至79.62。歐元兌美元1分鐘跳漲54點至1.0811,美元指數1分鐘急挫逾50點至104.60下方。

弱於預期的數據可能會加劇美聯儲將很快降息的預期。交易員將美聯儲首次降息時間預期從11月提前至9月。目前預計2024年美聯儲將兩次降息25個基點,非農前預期為一次。

據CME「美聯儲觀察」:美聯儲6月維持利率不變的概率為91.1%,降息25個基點的概率為8.9%。美聯儲到8月維持利率不變的概率為70.4%,累計降息25個基點的概率為27.6%,累計降息50個基點的概率為2.0%。

美國國債收益率在數據公布之前就已經開始下跌,在數據公布后跌勢進一步加深。目前10年期美債收益率為4.469%,2年期國債收益率為4.743%。

分析師這麼看:

分析師Chris Anstey表示,本月的非農數據終於錄得了疲軟的增長,值得注意的是,在勞動參与率保持穩定的情況下,失業率在上升。非農報告中的工資增長也低於預期,這可能是最大的問題。還要注意的是,對前兩個月的修正導致就業人數累計少了22,000人。這是一份全面疲軟的報告。在服務業,工資在成本基礎中所佔的份額更大,理論上收入的放緩應該有助於緩解服務業的價格壓力。自2023年年中以來,美聯儲偏愛的「超級核心」服務業通脹指標(剔除住房因素)一直呈上升趨勢,這顯然不是美聯儲想看到的。

大宗商品分析師Andrea Lisi評4月非農:正如我在鮑威爾主席周三的新聞發佈會後所擔心的那樣,他可能已經知道今天的就業報告將會更加疲軟。非農就業人數為17.5萬人,而市場普遍預測為24.3萬人,平均時薪降至4%以下。

本輪經濟周期正顯示出與其他許多周期類似的跡象,可能即將出現硬着陸,而不是軟着陸。目前美國經濟的支柱——勞動力市場正處於危險之中。普通美國人的財務狀況遠談不上穩健,這種情況應該引起嚴重關注。

信用卡餘額已達到前所未有的水平,儲蓄率已跌至創紀錄的低點。在這種情況下,許多中低收入的美國人尤其容易受到影響。如果失業率大幅上升,失業人數增加,就沒有財政緩衝以備不時之需。

由於消費幾乎佔GDP的70%,在去槓桿化過程完成之前,需求可能會保持非常疲軟。當周期轉變時,我認為通脹率的下降將與經濟衰退的程度一致。

這些天我比較喜歡的指標是投資級和高收益債券的信用利差,兩者都處於歷史低點。一旦,甚至是在經濟出現疲軟之前,這些息差就會飆升,那就是我們不得不擔心的時候。

Interactive Brokers首席策略師Steve Sosnick表示,這是一組對市場非常友好的非農數據,至少在短期內是這樣。我們正處在一個壞消息也可能是好消息的時刻。他們所描繪的經濟降溫正是債券投資者所希望看到的,股市的反應也表明市場立即領會了這一點。從長期來看,我們可以爭論這是否標志著經濟開始惡化,但這會破壞今天上午的市場狂歡。

Richard Bernstein Advisors副首席投資官Dan Suzuki:這是一份相當有利於市場的就業報告。這大致表明,就業增長正在溫和放緩,但沒有崩潰,這有助於降低工資壓力。與此同時,製造業的就業和工作時間都很穩定,這表明經濟的一部分繼續得到堅實的支持。

在距離美國總統大選僅剩6個月的時候,勞動力市場似乎正在轉向。可以肯定的是,總體就業數據仍然強勁,人們正在尋找工作,但如果非農就業數據是一個滯后指標,你就不得不問11月份的數據會是什麼樣子。

分析師Joseph Richter表示,工資數據可能是這份非農報告中最值得關注的數據點。過去三個月,時薪平均增速僅為0.23%,而前三個月為0.4%。工資增長放緩可能是未來幾個季度非住房服務通脹數據好轉的動力。

Annex Wealth Management首席經濟學家Brian Jacobsen表示,勞動力市場朝着更好的平衡邁出了一大步。就業人數增加17.5萬人沒有錯。危險在於,從過熱到常溫的轉變不會就此停止,而是會變得過冷。如果美聯儲仍有意加息,風險將更大,但它耐心地暫停加息,使勞動力市場過度下行的風險保持在較低水平。

摩根大通資產管理公司投資組合經理Priya Misra表示,就業數據「強調了鮑威爾的信心,即貨幣政策是限制性的、勞動力供應是近幾個月來非農就業強勁增長的主要推動力。」就業人數和工資增長的放緩意味着「軟着陸」,她認為,「假設CPI也顯示出放緩,8月的降息可能會回到市場敘事中。」目前來看,市場預期美聯儲8月會議將降息10個基點,高於報告前的7個基點。因此,顯然需要更多的數據來顯示經濟放緩,尤其是即將到來的通脹數據。

LPL Financial的Quincy Krosby表示,就業報告低於預期。不過,從市場的反應可以看出,這是一個值得市場歡迎的數字。目前,市場非常希望美聯儲能在今年降息,不希望出現火熱的數據。今天的報告無疑為他們提供了一個更冷靜的勞動力形勢解讀。此外,更重要的是,失業率略有上升,這表明勞動力市場有所降溫。這對股市很重要的原因是,股市正在尋找任何信號,表明隨着勞動力市場的降溫,通脹可能會開始回落。因此,這對市場是有利的。

加拿大帝國商業銀行分析師Ali Jaffery稱,市場不要得意忘形。美聯儲政策制定者希望看到的不僅僅是一個月的良好數據,才會對就業市場引發的通脹壓力感到更放心。「總體而言,勞動力市場仍然強勁,他們需要看到更多的證據表明經濟放緩,或者就業人數意外大幅下降,在經歷了如此強勁的就業增長之後,他們才會擔心自己的就業任務。」最終,美聯儲將按兵不動,直到他們對通脹有了明確的認識。

Glenmede投資策略和研究主管Jason Pride表示,從美聯儲的角度來看,數據全面疲軟才是真正重要的,3.9%的失業率並不是什麼災難性的事情。這表明經濟並沒有急劇下滑,但它肯定表明勞動力市場更加寬鬆。美聯儲正在尋找可靠的數據,讓他們從長期緊縮的思維過程中抽身出來。需要注意的是,勞動力市場報告是出了名的反覆無常,我們本月看到的情況可能與下個月的情況不同。這給了美聯儲一些希望,但並沒有為他們確立趨勢。

下載APP

下載APP

智昇直播

智昇直播